Konjunkturprogramme und Rettungsmaßnahmen für angeschlagene Finanzinstitute lassen die Staatsverschuldung weltweit explodieren

von Tomasz Konicz

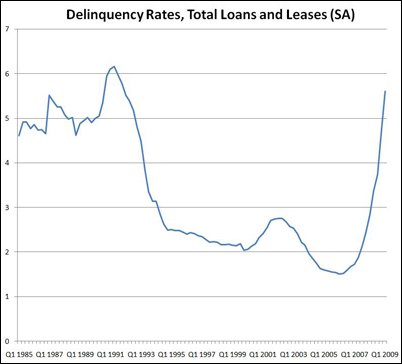

Wieder einmal treibt die internationalen Finanzmärkte die Angst vor dem Dollarverfall um. Diesmal sind es Spekulationen um die Bonität der Vereinigten Staaten, die den Greenback unter Druck setzen. Nachdem die Ratingagentur Standard & Poor’s am 21. Mai vor einer Abstufung der erstklassigen Bewertung der britischen Staatsanleihen warnte, die derzeit noch die Bestnote AAA tragen, schossen ähnliche Spekulationen bezüglich der US-amerikanischen Kreditwürdigkeit ins Kraut.

Hierbei handelt es sich nicht nur um bloße Spekulationen, da mit Japan bereits ein Schwergewicht der kapitalistischen Weltwirtschaft einer Herabstufung seiner Kreditwürdigkeit erfahren hat. So setzte die Ratingagentur Moody’s die Bonitätsnote Japans Mitte Mai gleich um zwei Stufen auf nunmehr Aa2 herunter.

|

| Grafik: wirtschaftquerschuss.blogspot.com |

Für die betroffenen Staaten ist ein solcher Schritt der Ratingagenturen äußerst folgenschwer, da eine schlechtere Bewertung der Staatsanleihen mit einer höheren Zinslast einhergeht. Je größer das Risiko, desto höher die Verzinsung: Diese Gesetzmäßigkeit der internationalen Finanzmärkte wirkt sich verheerend auf die finanzielle Situation gerade der wirtschaftlich besonders stark unter Druck stehenden Staaten aus. Die Länder, die am dringendsten finanzielle Unterstützung brauchen, müssen die größte Zinslast tragen.

Dabei waren bereits etliche Länder von einem drohenden Staatsbankrott bedroht und mussten durch Notkredite des Internationalen Währungsfonds (IWF), der Weltbank und der Europäischen Union vor der Zahlungsunfähigkeit bewahrt werden. Doch bislang waren es – zumeist hochverschuldete – Volkswirtschaften der Peripherie, die durch massive Kapitalflucht im Gefolge der Finanzkrise in Zahlungsschwierigkeiten gerieten. Bislang musste der IWF allein in Osteuropa Ungarn, Rumänien, Lettland, der Ukraine, Weißrussland und Serbien finanziell unter die Arme greifen. Im Gegenzug wurden die Regierungen der besagten Länder zumeist genötigt, in bester neoliberaler Tradition drastische Sparmaßnahmen einzuleiten oder weitere Privatisierungen durchzuführen.

Mit Japan rücken die Einschläge der Wirtschaftskrise näher an die Zentren des kapitalistischen Weltsystems heran. In keinem führenden Industrieland ist die Staatsverschuldung derartig hoch wie im Land der aufgehenden Sonne. Derzeit belaufen sich die Verbindlichkeiten des japanischen Staates auf nahezu 200 Prozent des Bruttoinlandsprodukts (BIP) dieser führenden Exportnation, wobei diese Schuldenquote bis 2010 auf 227 Prozent des BIP steigen soll. Der Schuldenberg wächst angesichts der – eigentlich schon als verzweifelt zu bezeichnenden – Gegenmaßnahmen zur Bekämpfung der Weltwirtschaftskrise auch munter weiter. Um den Absturz der Ökonomie aufzuhalten, will die japanische Regierung umgerechnet 805 Milliarden Euro für diverse Konjunkturprogramme aufwenden.

Historisches Vorbild Japan?

Allerdings sind diese Stützungsmaßnahmen auch dringend notwendig, um den historisch einmaligen Zusammenbruch der japanischen Exportwirtschaft zumindest zu bremsen. So sank das BIP Japans im ersten Quartal 2009 gegenüber dem Vorquartal um vier Prozent. Im Vergleich zu den ersten drei Monaten des vorangegangenen Jahres brach die Wirtschaftsleistung gar um 15 Prozent ein, wobei auch das letzte Quartal 2008 mit einer schrumpfenden BIP von 14,4 Prozent bereits ein desaströses Ergebnis zeitigte.

Ähnlich wie beim Magersüchtigen Exportweltmeister Deutschland trugen auch im Falle Japans die einbrechenden Exporte zu dieser verheerenden Entwicklung maßgeblich bei. Die Ausfuhren gingen im ersten Quartal 2009 gegenüber dem Vorquartal um ganze 26 Prozent zurück. Dabei werden erst aus längerfristiger Perspektive die wahren Ausmaße des Zusammenbruchs der japanischen Exportindustrie deutlich. Deren monatliches Volumen lag im April 2009 noch bei 2,536 Billionen Yen (ca. 17,6 Milliarden Euro) – im März 2008 waren es stolze 7,681 Billionen Yen. Es ist dies ein Fall des Exportvolumens um nahezu 70 Prozent innerhalb von 13 Monaten!

Auch die Industrieproduktion war im März 2009 gegenüber dem Vorjahreszeitraum um 34,2 Prozent eingebrochen. Der Warenausstoß der japanischen Wirtschaft geht somit auch im sechsten Monat in Folge zurück. Diese Entwicklung wird durch einen seit einem Jahr anhaltenden Rückgang der gewerblichen Investitionen verstärkt, die im ersten Quartal 2009 um 10,4 Prozent gegenüber dem Vorjahresquartal sanken.

Der japanische Wirtschaftspolitik bleibt angesichts dieses Einbruchs – und im Rahmen der kapitalistischen Logik – tatsächlich nichts anderes übrig, als in bester keynesianischer Tradition mit massiven Konjunkturprogrammen zu versuchen, für die am Boden liegende Wirtschaft eine schuldenfinanzierte Nachfrage zu generieren. Da im Gefolge der Krise auch die Steuereinnahmen einbrechen, wird das Geld hierfür auf den Finanzmärkten durch die Ausgabe von Staatsanleihen eingenommen. Die Ausgabe von staatlichen Schuldscheinen in Höhe von umgerechnet 330 Milliarden Euro binnen kürzester Zeit soll Medienberichten zufolge Moodys dazu verleitet haben, das Kreditranking Japans herunterzustufen.

Indes kann sich die Regierung in Tokio noch glücklich schätzen, dass die hohe staatliche Verschuldung mit einer sehr hohen Sparquotequote in Japan einhergeht. Diese entstand in den neunziger Jahren, die oftmals auch als das verlorene Jahrzehnt Japans bezeichnet werden, in der das Land mit einer stagnierenden Wirtschaft und deflationären Tendenzen zu kämpfen hatte. So werden die Ersparnisse der Japaner auf über zehn Billionen Euro geschätzt, weswegen die japanische Regierung ihre Staatsobligationen einfach auf den heimischen Finanzmarkt absetzen kann.

Japan erlebte seine Spekulationsblase auf den Aktienmärkten und dem Immobiliensektor bereits Ende der achtziger Jahre. In dieser "verlorenen Dekade" baute sich auch der enorme staatliche Schuldenberg Japans auf, da die japanische Regierung damals bereits massive Konjunkturprogramme auflegte und sich zu großzügigen Stützungsaktionen der Finanzmärkte genötigt sah – trotzdem zeitigten diese Maßnahmen nur bescheidenste Auswirkungen. Insofern ist der Erfolg der jüngst aufgelegten Konjunkturprogramme Japans alles andere als gewiss.

In gewisser Weise könnten Hypothekennehmer und Investmentbanker in den USA in die eigene Zukunft schauen, wenn sie den spektakulären Zusammenbruch des japanischen Immobilienmarktes Anfang der 90er Jahre studieren würden. Der ging seinerzeit mit dramatischen Kursstürzen an der Tokioter Börse und etlichen Bankenpleiten einher. Die japanische Wirtschaft erholte sich nie wieder richtig von dieser Krise. Die Krise zog sich vermittels zahlreicher Rezessionen über das gesamte folgende Jahrzehnt hin und führte zu weitgehender sozialer Zerrüttung in dem vorher auf Dauerboom programmierten Land. Erst der globale Aufschwung nach der Jahrtausendwende, der maßgeblich von der Spekulationsblase auf dem US-Immobilienmarkt getragen wurde, zog Japan kurzzeitig aus dieser Misere.

Selbst der amerikanische Präsident Barack Obama warnte jüngst davor, dass die Vereinigten Staaten in einem ähnlich verlorenen Jahrzehnt wirtschaftlicher Stagnation zu versinken drohen, wie sie in den neunziger Jahren Japan heimsuchte. Demnach könnte auch auf das gesamte kapitalistische Weltsystem – nach dem nun sich vollziehenden Crash – eine lange Periode zukommen, in der eine stagnierende Ökonomie mit zunehmender Verelendung und sozialer Desintegration einhergeht. Doch selbst diese düstere Prognose könnte noch zu optimistisch sein, da das stagnierende Japan der neunziger Jahre in einer noch relativ intakten Weltwirtschaft eingebettet war, in der auch weiterhin die japanischen Exporte Abnehmer fanden. Die Krise der japanischen Ökonomie in den Neunzigern konnte somit zum Teil "exportiert" werden, die systemimmanenten Widersprüche traten nicht mit voller Kraft hervor. Das ist natürlich im Falle des kapitalistischen Weltsystems nicht mehr möglich, da dieses ja über kein "Außen" verfügt, in das es seiner Widersprüche "exportieren" könnte.

Rekordverschuldung made in USA

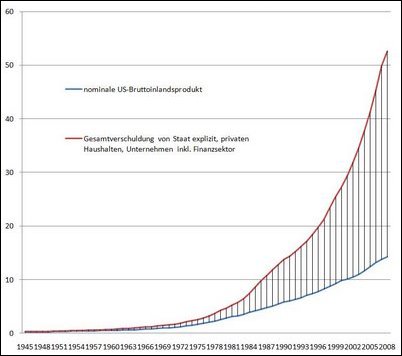

Somit bleibt nur die weitere Verschuldung – mitsamt einer expansiven Geldpolitik – als einzig gangbare Option staatlicher Wirtschaftspolitik übrig. Zeitgleich bemüht sich insbesondere die US-Geldpolitik, eine neue Spekulationsblase steigen zu lassen. Gerade an den USA lässt sich diese rasant zunehmende Staatsverschuldung sehr gut studieren. Zwar sind die Verbindlichkeiten des amerikanischen Staates bei weitem nicht so hoch wie die des japanischen, doch wächst die Schuldenaufnahme Washingtons derzeit in einem atemberaubenden Tempo.

|

| Grafik: wirtschaftquerschuss.blogspot.com |

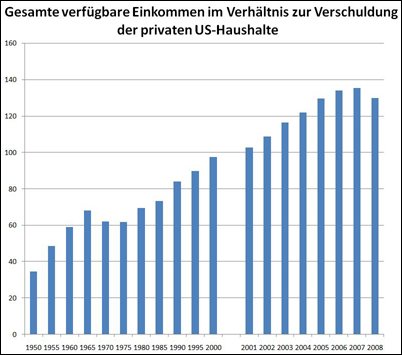

Verschärfend kommt in den USA hinzu, dass die explodierende Staatsverschuldung auf einen bereits bestehenden privaten Schuldenberg trifft. Die Vereinigten Staaten verfügen über keine nennenswerte Sparquote, so dass Washington sich genötigt sieht, sich im Ausland zu verschulden. Hierbei entsteht wiederum eine eher unfreiwillige Symbiose zwischen China und den USA, bei der die chinesische Zentralbank ihre Dollarreserven in immer wieder neu aufgelegte Staatspapiere der USA investiert.

|

| Grafik: wirtschaftquerschuss.blogspot.com |

Die Staatsverschuldung in den USA wächst tatsächlich in einem Rekordtempo. Das derzeit laufende Haushaltsjahr wird Washington mit einem Defizit von 1,7 Billionen US-Dollar abschließen, was nahezu 12 Prozent des BIP entspricht. Für das Haushaltsjahr 2010 hofft die amerikanische Regierung darauf, ihr Haushaltsdefizit auf knappe acht Prozent der jährlichen Wirtschaftsleistung begrenzen zu können. Die USA verstoßen somit gegen elementarster Gebote neoliberaler Wirtschaftspolitik, wie sie auf Betreiben amerikanischer Politik als Washingtoner Konsensus kodifiziert wurden und noch heute vom IWF all den Ländern aufgenötigt werden, die Finanzhilfen benötigen. Wären die Vereinigten Staaten ein Land der osteuropäischen Peripherie, so hätte ihnen längst der Internationale Währungsfonds strikteste Sparauflagen auferlegt. Ländern wie Rumänien oder der Ukraine drohte der IWF beispielsweise an, die weitere finanzielle Unterstützung zu kappen, sollten diese ihr Haushaltsdefizit nicht unter drei Prozent des BIP drücken.

Der amerikanische Staat steht derzeit mit 11,3 Billionen Dollar in der Kreide, was in etwa 80 Prozent des BIP entspricht. Doch angesichts der kostspieligen Konjunkturprogramme zur Krisenbewältigung steigt auch hier die Verschuldung rasant an und dürfte bald die 12-Billionen-Marke passieren. Pessimistische Schätzungen gehen davon aus, dass die Vereinigten Staaten bereits in diesem Jahr ihre Verbindlichkeiten auf über 100 Prozent des BIP hochschrauben und in den kommenden Jahren sogar mit mehr als 130 Prozent des BIP der Kreide stehen werden.

Unter Berücksichtigung der bisherigen Verschuldungsdynamik scheint diese Prognose durchaus plausibel: Allein in den zurückliegenden sechs Monaten wuchs der Schuldenberg der USA um über eine Billion US-Dollar an. Im März 2009 belief sich das laufende Haushaltsdefizit der Supermacht auf 192 Milliarden US-Dollar, im März 2008 waren es "nur" 48 Milliarden Dollar. Die Gesamtverschuldung der USA (Staat, private Haushalte, Unternehmen, Finanzsektor) stieg im vierten Quartal 2008 auf 52,59 Billionen US-Dollar – das sind stolze 370 Prozent des BIP! Zu Illustrierung dieser Dimensionen sei erwähnt, dass auf dem Höhepunkt der 1929 ausgebrochenen Weltwirtschaftskrise die Gesamtverschuldung der USA nie 270 Prozent des BIP überschritten hatte.

Verstaatliche Defizitkonjunktur

Eine ähnlich rasant steigende Staatsverschuldung lässt sich auch in den meisten europäischen Ländern feststellen, die sich ebenfalls mittels Stützungsaktionen für die Finanzmärkte und Konjunkturpaketen bemühen, den ökonomischen Absturz der letzten Monate zu verzögern oder aufzuhalten. Der deutsche Finanzminister Peer Steinbrück musste beispielsweise eingestehen, dass die Nettokreditaufnahme 2009 auf 50 Milliarden Euro steigen und 2010 gar 90 Milliarden Euro betragen werde.

Einer Staatsverschuldung von mehr als 100 Prozent des BIP weisen bereits jetzt Griechenland und Italien auf. Osteuropa, in dem westliche Banken sich mit über einer Billion Euro engagierten, wird nun regelrecht von Schulden erdrückt. In diesem Jahr müssen zwischen Baltikum und Schwarzen Meer 600 Milliarden Dollar zu Schuldentilgung aufgetrieben werden.

Eine horrende private Verschuldung weisen auch Spanien, Portugal, Irland, und Großbritannien auf. Selbst Russland, das dank üppiger Deviseneinnahmen aus dem Export von Energieträgern vor kurzem noch als Kreditgeber auftrat, will ab 2010 wieder Auslandskredite aufnehmen, um die Erschöpfung der Devisenreserven aufgrund der kostspieligen Krisenbekämpfung zu verlangsamen.

Wie es inzwischen auch im Mainstream der Öffentlichkeit diskutiert wird, beruhte das weltweit gute bis stürmische Wirtschaftswachstum der letzten Jahre auf der Ausbildung von Defizitkonjunkturen. Es sei das Platzen einer globalen Kreditblase, die sich in den vergangenen Dekaden in den USA und Teilen Europas herausgebildet habe, das für die aktuellen wirtschaftlichen Verwerfungen verantwortlich sei, bemerkte jüngst sogar der Nobelpreisträger Paul Krugman.

Neben den USA bildeten auch Großbritannien, Irland, Spanien, sowie ein Großteil Osteuropas klassische Defizitkonjunkturen aus, die es wiederum den exportfixierten Nationen ermöglichten, ihre Produktionsüberschüsse dort abzusetzen. Sehr schön wird dieser Unterschied an dem Anteil des Bruttoinlandsprodukts ersichtlich, der für den privaten Konsum veranschlagt wird. In der größten schuldenfinanzierten Defizitkonjunktur, den USA, beträgt dieser Anteil 70 Prozent, während das exportfixierte Japan nur 55 Prozent seines BIP für den privaten Konsum aufwendet.

Sobald aber die Spekulations-, Kredit- und Immobilienblasen in den USA, Großbritannien, Irland, Spanien und Osteuropa platzten, brach diese durch Schuldenaufnahme generierte Nachfrage zusammen und eine gigantische Überproduktionskrise nahm ihren Lauf, die wiederum in Rekordzeit massenweise Arbeitsplätze vernichtet. Was viele Regierungen nun veranstalten, ist nichts weiter, als diese vormals privat betriebene Defizitkonjunktur zu verstaatlichen. Anstatt des amerikanischen Häuslebauers, der privat Hypotheken aufnimmt, um Wohneigentum zu erwerben und somit die Wirtschaft anzukurbeln, oder des osteuropäischen Verbrauchers, der mittels Kreditaufnahme sich seine Konsumträume zu erfüllen versucht, sind es nun die Staaten, die ähnliches leisten. Am augenfälligsten wird dieses Prinzip natürlich in der ökologisch verheerenden "Abwrackprämie" deutlich, die hauptsächlich auf Druck der mächtigen Autolobby in Deutschland durchgesetzt wurde.

Was den meisten der politischen Entscheidungsträger aber nicht aufzufallen scheint, ist die Tatsache, dass das spätkapitalistische Wirtschaftssystem offensichtlich ohne Verschuldung nicht mehr reproduzierbar ist. Sobald die – private oder staatliche – schuldengenerierte Nachfrage wegbricht, setzt eine verhängnisvolle, sich selbst verstärkende Abwärtsspirale ein, in der Überproduktion zu Massenentlassungen führt, die wiederum die Nachfrage senken und weitere Entlassungswellen nach sich ziehen.

Es stellt sich die Frage, wie lange dieses kreditfinanzierte Perpetuum Mobile noch aufrechterhalten werden kann. Laut dem Bundesfinanzministerium betrug die Staatsverschuldung bei Ausbruch der Finanzkrise in 2007 im Euroraum 66,1 Prozent des BIP. In 2010 soll dieser Schuldenberg bereits auf 75,8 Prozent des BIP der Eurozone steigen.