Krisenmythos Griechenland

Athens Schuldenkrise ist nicht Ursache, sondern lediglich Auslöser der neuesten Etappe einer seit Jahrzehnten schwelenden Krise

von Tomasz Konicz

zuerst erschienen als Telepolis Artikel-URL: http://www.heise.de/tp/r4/artikel/32/32551/1.html

Die veröffentlichte Meinung in Deutschland hat einen neuen Krisen-Mythos geschaffen. Nun sollen es die faulen und korrupten Griechen sein, die sich durch die Manipulation statistischen Materials in die Eurozone mogelten, die europäische Einheitswährung an den Rand des Zusammenbruchs führten und künftig den hart arbeitenden Deutschen auf der Tasche liegen dürften. Endlich verfügt Deutschland über ein Feindbild, das nahezu alle Gesellschaftsschichten – vom exportfixierten Unternehmer bis zum prekarisierten Niedriglohnempfänger – im nationalistisch gesättigten Hass volksgemeinschaftlich vereint.

Das tausendfach in allen Medienorganen wiederholte Mantra geht in etwa folgendermaßen: Während in Deutschland hart angepackt werde, die deutschen Lohnabhängigen für immer weniger Geld immer länger arbeiteten und Kürzungen bei Renten und sozialen Leistungen brav schluckten, hätten es sich die Griechen dank ausufernder Korruption in einer gut gepolsterten sozialen Hängematte bequem gemacht. Vielen Menschen in Deutschland schien die Krise nach den milliardenschweren Aufwendungen für Konjunkturhilfen und zur Stabilisierung des Finanzsystems fürs Erste überstanden, doch nun würden „die Griechen“ die wirtschaftliche Erholung ruinieren. Das brandgefährliche nationalistische Stereotyp des „ausländischen Parasiten“, der am kerngesunden deutschen Volkskörper zehrt, findet so kaum verhüllt Verbreitung.

Im Folgenden soll dargelegt werden, dass die Schuldenkrise Griechenlands nicht die Ursache, sondern lediglich das auslösende Moment für das jüngste Stadium der Weltwirtschaftskrise bildete. Zudem sollen die Ursachen dieses Krisenverlaufs erhellt werden. Diese Krise durchlief bereits einen spezifischen Formwandel. Der Krisenprozess, der sich zuerst als eine Krise der Finanzmärkte äußerte, um später in einen beispiellosen Wirtschaftseinbruch überzugehen, scheint nun zu einer Krise der Staatsfinanzen mutiert zu sein.

Griechenland stellt aber nur das sprichwörtliche „schwächste Glied“ in der Kette sich immer stärker verschuldender Staaten dar. Insofern können durchaus Parallelen zwischen der krisenbedingten „Mythenbildung“ bei Griechenland und der Investmentbank Lehman Brothers gezogen werden. So wie der Ausbruch der Krise des globalen Finanzsystems immer noch gerne auf die Pleite von Lehman Brothers zurückgeführt wird, werden nun die Griechen für die sich abzeichnende Schuldenkrise der Staatshaushalte verantwortlich gemacht. In beiden Fällen handelte es sich aber nur um Auslöser, die eine langfristige krisenhafte Entwicklung ins manifeste Stadium treten ließen.

Der Zusammenbruch von Lehman Brothers ließ den jahrelangen – ja jahrzehntelangen! – spekulativen Turmbau zu Babel auf dem amerikanischen Immobilienmarkt und den Weltfinanzmärkten zusammenbrechen. Die griechische Schuldenkrise wiederum lässt die global im Gefolge der Weltwirtschaftskrise rasant zunehmende Staatsverschuldung in ein akutes Stadium treten. Seit Krisenausbruch lassen einbrechende Einnahmen und steigende Ausgaben die Staatsschulden geradezu explodieren. Eine ganze Reihe von Faktoren führte dazu, dass ausgerechnet Griechenland als erster Staat der Eurozone am Rande des Bankrotts taumelt.

Südeuropas Defizitkonjunkturen

Zum einen hat Hellas tatsächlich bereits einen enormen Schuldenberg angehäuft. Der griechische Staat ist inzwischen mit gut 125% des griechischen Bruttoinlandsprodukts verschuldet. Dieses Niveau der Staatsverschuldung ist sehr hoch, aber bei Weitem nicht einzigartig. So ist beispielsweise Italien ähnlich stark verschuldet:

Grafik: TP

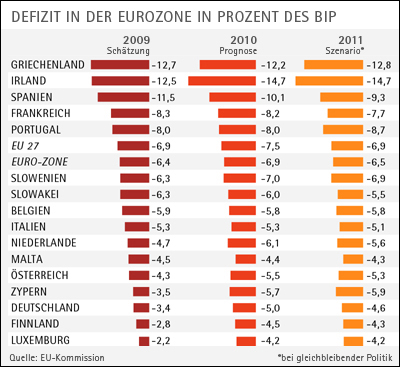

Entscheidend in diesem Zusammenhang ist aber auch die Dynamik, mit der die weitere Schuldenaufnahme vonstattengeht. Wie hoch fällt also das Haushaltsdefizit Griechenlands in Relation zum Bruttoinlandsprodukt (BIP) aus? Dieses ist in Hellas viel höher als in Italien, das „nur“ ein Defizit von 5,3 Prozent des BIP aufweist:

Haushaltsdefizit in Prozent des BIP

Grafik: TP

Griechenland liegt bei der Verschuldungsdynamik ebenfalls an der Spitze. Neben diesen Ländern der Euro-Zone weisen übrigens auch Großbritannien und die USA ein zweistelliges Haushaltsdefizit in diesem Jahr auf. Bei Hellas kommen somit zwei Faktoren zusammen, die in dieser Kombination bei keinem anderen Land der Eurozone anzutreffen sind. Griechenland hat ein ähnlich hohes Niveau der Staatsverschuldung wie Italien erreicht, und es weist ein ähnlich hohes Haushaltsdefizit wie Irland auf.

Neben einem bereits bestehenden hohen Schuldenniveau und der rasant ansteigenden Neuverschuldung fungierte natürlich die breit angelegte Manipulation statistischen Materials als konkreter Auslöser dieser schwelenden griechischen Schuldenkrise. Dennoch stellt Griechenland nur den Extremfall einer breiten Tendenz zur exzessiven staatlichen Verschuldung dar. Nahezu alle südeuropäischen Volkswirtschaften der Euro-Zone weisen entweder ein sehr hohes Schuldenniveau oder eine rasante Verschuldungsrate auf.

Grafik: TP

Bei hoch verschuldeten Staaten nimmt die Last des reinen Schuldendienstes immer weiter zu. Bei den in der obigen Grafik gemeinsam aufgeführten südeuropäischen Ländern erreicht der Schuldendienst bereits Dimensionen von Dutzenden von Milliarden monatlich. Im Falle Griechenland führten vor allem die Monate April und Mai zur Eskalation der Schuldenkrise, wo knapp 20 Milliarden Euro zur Refinanzierung anstehen. Nachdem die Renditen griechischer Staatsanleihen aufgrund der deutschen Hinhaltetaktik in astronomische Höhen von bis zu 15 Prozent schossen, wurde klar, dass ihre Refinanzierung im Mai auf den Finanzmärkten unmöglich sein wird.

Spaniens Staatsveschuldung. Grafik: wirtschaftquerschuss.blogspot.com

Neben Griechenland gilt insbesondere Spanien als ein weiterer südeuropäischer Krisenherd, der allein aufgrund des größeren Umfangs seiner Volkswirtschaft einem regelrechten Sprengsatz für das europäische Finanz- und Währungssystem gleichkommt. Die obige Grafik illustriert sehr schön die Explosion der spanischen Staatsverschuldung, die durch wegbrechende Einnahmen und ausartende Sozialausgaben ausgelöst wurde. Dennoch muss betont werden, dass der spanische Staat vor Krisenausbruch ein sehr niedriges Schuldenniveau aufwies (siehe Grafik 1).

Spaniens Staat ist zwar noch nicht über die Maßen verschuldet, dafür stöhnen aber die spanischen Unternehmen und Spaniens Verbraucher unter einem riesigen Schuldenberg. Den Löwenanteil nimmt dabei die Verschuldung spanischer Unternehmen jenseits des Finanzsektors ein, die allein 136 Prozent des BIP erreicht. Die Konsumenten sind mit 85 Prozent des BIP verschuldet. Somit gehört Spanien – nach Japan, Großbritannien und den USA – zu den am stärksten verschuldeten Industrieländern der Welt.

Wir haben nun in Griechenland einen stark verschuldeten Staat, und in Spanien tief in der Kreide stehende Unternehmen und Konsumenten. Was nun Spanien und Griechenland eint, das sind volkswirtschaftliche Effekte, die mit dieser Verschuldungsorgie der vergangenen Jahre einhergehen. Beide Länder bildeten eine Defizitkonjunktur aus.

Dieser Begriff bezeichnet einen Konjunkturaufschwung, der durch die Ausbildung von Defiziten zustande kommt. Salopp gesagt: Der Aufschwung wird durch Schuldenmacherei ermöglich. Der private Sektor oder der Staat nimmt Kredite auf, gibt dieses Geld aus und schafft so kreditfinanzierte Nachfrage, die stimulierend auf die Wirtschaft wirkt. Auf der Iberischen Halbinsel wurde diese Defizitkonjunktur durch den boomenden Immobilienmarkt angefeuert, in Griechenland sorgten die kreditfinanzierten Staatsausgaben für eine Wirtschaftsbelebung.

Die europäischen Defizitkreisläufe

Um die Ausbildung dieser Defizitkonjunktur in den südeuropäischen Ländern der Eurozone zu verstehen, sollen im Folgenden die schweren Ungleichgewichte innerhalb dieser Währungsunion thematisiert werden.

Die Leistungsbilanz misst die Veränderung des Vermögens eines Landes gegenüber dem Rest der Welt. Dieses Vermögen ändert sich durch den Handel mit Waren und Dienstleistungen. Ein Exportüberschuss führt in der Regel auch zu einem Überschuss in der Leistungsbilanz und bedeutet einen Vermögenszuwachs eines Landes gegen den Rest der Welt.

Grafik: TP

Die Grafik stellt Leistungsbilanzen etlicher Länder der Eurozone in 2008 und eine Prognose für 2010 dar. Es fällt auf, dass die südeuropäischen Staaten ein sehr starkes Leistungsbilanzdefizit aufweisen, während die wirtschaftlich dominierenden Länder Deutschland, Niederlande und Österreich einen Leistungsbilanzüberschuss erwirtschaften konnten. Die wirtschaftlich fortgeschrittenen Länder im nördlichen Zentrum der Eurozone konnten also einen Zugewinn an Vermögen verzeichnen, während die ökonomisch schwächeren Staaten einen Abfluss von Vermögen hinnehmen mussten.

Erschreckend ist hier natürlich das griechische Defizit in der Leistungsbilanz, das allein im Jahr 2008 nahezu 15% der Wirtschaftsleistung betrug. Dieser Vermögensabfluss von rund 15% muss durch Schuldenaufnahme finanziert werden. Natürlich spielt Deutschland aufgrund seines ökonomischen Gewichts bei diesen Ungleichgewichten in der Leistungsbilanz eine zentrale Rolle.

Grafik: Hans Böckler Stifung

Bei dieser Impuls-Grafik der Hans Böckler Stiftung sehen wir oben die Leistungsbilanzüberschüsse der Bundesrepublik und unten die Defizite dreier südeuropäischer Staaten – hier leider ohne Griechenland. Offensichtlich verhalten sich deutsche Überschüsse und die südeuropäischen Defizite nahezu spiegelverkehrt! Die Intensivierung der deutschen Exportoffensive führt zu steigenden Defiziten in Südeuropa. Und umgekehrt lässt der krisenbedingte Einbruch der deutschen Exporte auch die Defizite im Süden der Eurozone schrumpfen.

Wie verhält es sich bei der Handelsbilanz zwischen Deutschland und Griechenland? Die zwischen Flensburg und München tosende Welle nationalistischer Empörung gegen die „faulen Griechen“ wurde ja durch die ursprünglichen deutschen Finanzierungsverpflichtungen in Höhe von 8,4 Milliarden Euro ausgelöst. Ironischerweise entspricht diese Summe in ungefähr den 8,3 Milliarden Euro, auf die sich allein in 2008 deutsche Exporte nach Griechenland summierten. Griechenland exportierte im Gegenzug Waren im Wert von nur 1,9 Milliarden Euro in die Bundesrepublik.

Die in den Grafiken dargelegten Leistungsbilanzdefizite der südeuropäischen Staaten sind zuvorderst Handelsdefizite. Selbstverständlich stellt die Handelsbilanz den wichtigsten Posten innerhalb der Leistungsbilanz dar, die ja noch Dienstleistungen und Geldüberweisungen erfasst.

Die wichtigsten deutschen Handelspartner. Grafik: TP (Bild vergrößern)

Für den ehemaligen „Exportweltmeister“ Deutschland, der erst in 2009 von China auf die Plätze verwiesen wurde, bildet die Europäische Union den wichtigsten Absatzmarkt. Wie die obige Grafik illustriert, bildete die Bundesrepublik im vergangenen Jahr mit nahezu allen Ländern der Europäischen Union Handelsüberschüsse aus. Dabei gilt es zu berücksichtigen, dass hier Deutschlands Exportmaschine schon etwas langsamer lief, da die Weltwirtschaftskrise global die Nachfrage auch nach deutschen Gütern dämpfte. Um sich diese Dimension noch einmal zu verdeutlichen: 2008 sollen sich die Exportüberschüsse der BRD nur gegenüber der Eurozone auf rund 100 Milliarden Euro belaufen haben!

Die Überschüsse der deutschen Exportindustrie bilden aber die Defizite der importierenden Länder. Die unter Druck geratenen südlichen Volkswirtschaften der Eurozone, mussten ja irgendwie für die deutschen Waren aufkommen, die ihre Märkte überschwemmten. Dieses geschah über private oder staatliche Defizitbildung – also durch Verschuldung.

Das rote Segment stellt den jeweiligen Anteil der deutschen Banken an den Gesamtforderungen dar.

Grafik: TP

Dabei waren es nicht zuletzt deutsche Finanzinstitute, die diese Defizitkonjunkturen vermittels großzügiger Kreditvergabe finanzierten. Deutsche Institute halten beispielsweise in Griechenland Forderungen in Höhe von 43 Milliarden US-Dollar. In Portugal sind es 47 Milliarden und in Spanien sind es sogar 240 Milliarden Dollar.

Hier erst schließt sich der Kreis der besagten südeuropäischen Defizitkonjunkturen zu einem Defizitkreislauf. Die ökonomisch überlegenen Volkswirtschaften des nördlichen Zentrums der Eurozone – allen voran die BRD – konnten nicht nur enorme Handelsüberschüsse mit Südeuropa erwirtschaften, ihre Finanzsektoren profitierten noch zusätzlich von der Kreditvergabe an den griechischen Staat oder an spanische Unternehmen, Hypothekennehmer und Konsumenten. Während von Deutschland aus die Warenströme in den Süden der Eurozone flossen, strömten in der Gegenrichtung griechische, spanische und portugiesische Wertpapiere in die Banktresore deutscher Finanzinstitute – seien es Staatsanleihen, Hypothekenverbriefungen oder Konsumentenkredite.

Der magersüchtige Vize-Exportweltmeister

Einen Faktor, der die Ausbildung dieser riesigen Handelsüberschüsse der deutschen Exportindustrie ermöglichte, stellt sicherlich die Einführung der europäischen Gemeinschaftswährung dar. Der Euro nahm den südlichen Euro-Ländern die Möglichkeit, mittels einer Währungsabwertung die Konkurrenzfähigkeit ihrer Wirtschaft zumindest partiell wiederherzustellen. Diese Währungsabwertungen waren beispielsweise in Italien vor der Euroeinführung durchaus üblich.

Krisenverschärfend kommt noch hinzu, dass Griechenland aufgrund der Euro-Einführung die Kontrolle über die Geldpolitik verloren hat. Athen ist somit nicht in der Lage, die eigenen Staatsanleihen aufzukaufen, und durch diese Gelddruckerei den Staatsbankrott aufzuschieben.

Genau diese Verfahrensweise hat beispielsweise Großbritannien praktiziert. Die britische Notenbank kaufte bis Februar 2010 die eigenen britischen Staatsanleihen im Wert von nahezu 200 Milliarden Pfund auf. Bei der Ausformung der konkreten Bestimmungen der Währungsunion sorgte vor allem die deutsche Politik dafür, dass die Europäische Zentralbank nicht befugt war, griechische Staatsanleihen aufzukaufen.

Die äußerst erfolgreiche Exportoffensive der deutschen Industrie wurde aber vor allem durch eine miserable Lohnentwicklung in der Bundesrepublik verursacht. Sie ist die zentrale Ursache für Deutschlands Exportweltmeisterschaft. Der Druck auf die Löhne und Gehälter wurde u.a. durch Abschreckung und Disziplinierung im Rahmen von Hartz-IV erreicht.

Zum einen wirkt die bewusst kalkulierte Verarmung der ALGII-Bezieher abschreckend auf all diejenigen Lohnabhängigen, die sich Unternehmensforderungen ausgesetzt sehen. Widerstandspotential in den Betrieben wird so minimiert. Andererseits wirkt der als „aktivierende Maßnahmen“ verniedlichte Druck der Arge-Mitarbeiter gegen die Arbeitslosen. Diese sollen hierdurch zur Annahme jeglicher Arbeit gezwungen werden. Diese Maßnahmen zielten auf den Aufbau eines „Niedriglohnsektors“, auf die Herausbildung einer Klasse von „Working Poor“ nach amerikanischem Vorbild. Beide Maßnahmen zur Senkung des Preises der „Ware Arbeitskraft“ haben einen durchschlagenden Erfolg erzielt.

Grafik: Hans Böckler Stifung

Wie aus der obigen Grafik ersichtlich wird, waren allein 2007 schon 6,5 Millionen Lohnabhängige in Deutschland im Niedriglohnsektor tätig. Alle wichtigen statistischen Erhebungen der letzten Zeit weisen darauf hin, dass Deutschland bei der Lohnentwicklung in der Eurozone das Schlusslicht bildet. Zwischen 2002 und 2008 stiegen die Bruttolöhne und -gehälter in Deutschland um durchschnittlich 15 Prozent, während sie im europäischen Durchschnitt um 32 Prozent zulegten. Inflationsbereinigt sind die Einkünfte laut dem Deutschen Institut für Wirtschaftsforschung sogar regelrecht eingebrochen: Die „Arbeitnehmerentgelte je Arbeitnehmer“ seien demnach zwischen 2000 und 2008 in Deutschland um neun Prozent gesunken. Kein anderes EU-Land hat laut DIW in diesem Zeitraum einen derartigen Einbruch des Lohnniveaus verbucht.

Grafik: Hans Böckler Stifung (Bild vergrößern)

Zu ähnlichen Ergebnissen kommt auch die Hans Böckler Stiftung, die sich auf Material des europäischen statistischen Amtes stützt. In der untersten der drei Grafiken wird die Entwicklung der Bruttolöhne pro Beschäftigten zwischen 1999 und 2008 dargestellt. Offenbar konnten die Lohnabhängigen in Frankreich langfristig ordentliche Lohnzuwächse verbuchen, während die Arbeiter und Angestellten in Deutschland heute weniger verdienen als vor zehn Jahren. Hier erschließt sich die Quelle des deutschen „Exportwunders“. Das leicht rückläufige Lohnniveau in Deutschland ging einher mit einer Steigerung der Produktivität der deutschen Industrie.

Grafik: Hans Böckler Stifung

Hieraus ergab sich eine sehr vorteilhafte Entwicklung der Lohnstückkosten in Deutschland – also des Anteils der Löhne an den Kosten einer Ware. Während diese, wie in der obigen Grafik illustriert, im Euro-Raum zwischen 1998 und 2007 nahezu konstant blieben, sanken sie in der Bundesrepublik deutlich. Deutsche Waren sind auf den Weltmarkt deshalb so konkurrenzfähig, weil sie bei hoher Produktivität von – in Relation zu anderen Industriestaaten – gering bezahlten Arbeitskräften produziert werden.

Die „Exportweltmeisterschaft“ Deutschlands wurde also durch eine fallende Lohnquote, durch ein stagnierendes Lohnniveau, durch einen expandierenden Niedriglohnsektor, durch Mehrarbeit und die allgemeine Hetze gegen „faule Arbeitslose“ erkauft – genauso wie die nun anstehende nächste Runde von Sozialkürzungen von einer Kampagne gegen faule Griechen begleitet wird. Bei Deutschland handelt es sich sozusagen um einen magersüchtigen Vize-Exportweltmeister. Die Lohnabhängigen in der BRD mussten sich die Exportweltmeisterschaft der deutschen Exportindustrie durch beständiges „Gürtel-enger-Schnallen“ vom Munde absparen.

Hier nochmals eine Wirtschaftsquerschuss-Grafik, die diese aggressive Wirtschaftspolitik der bundesdeutschen Exportindustrie veranschaulicht:

Grafik: wirtschaftquerschuss.blogspot.com

Es ist klar erkennbar, dass selbst nach dem Kriseneinbruch der Außenhandelsüberschuss Deutschlands bestehen bleibt und sich erneut ausweitet. Der Überschuss in der Handelsbilanz erhöhte sich von circa acht Milliarden Euro im Januar auf 12,6 Milliarden im Februar 2010. „Deutschland exportiert sich aus der Krise“ titelte beispielsweise Spiegel-Online. Es stellt sich nur die Frage, auf wessen Kosten diesmal diese Exportoffensive ablaufen wird.

Die Zeit der Demagogen

Aus den vorhergegangenen Ausführungen müsste vor allem eins klar geworden sein: Es ist Unsinn, die lohnabhängige Bevölkerung Griechenlands als eine Ansammlung von faulen „Schmarotzern“ darzustellen, die von der harten Arbeit der deutschen Arbeitnehmer leben würden. Dieses propagandistische Muster fand in der hiesigen Boulevardpresse enorme Verbreitung.

Es geht aber auch anders, wie diese Passage aus einem Artikel der „Deutschen Welle“ veranschaulicht:

Griechenland steckt unter anderem in einer tiefen ökonomischen Krise: Die Jugendarbeitslosigkeit liegt bei über 20 Prozent. Hinzu kommen sinkende Einkommen bei denen, die dennoch Arbeit finden. Viele müssen mit 800 bis 1000 Euro im Monat zurechtkommen, trotz Studium. Von der „Generation 700 Euro“ ist bereits die Rede. … Hinzu kommt eine soziale Spaltung des Landes. Ein Fünftel der elf Millionen Griechen lebt unterhalb der Armutsgrenze.

Deutsche Welle

Wohlgemerkt, dieses Zitat stammt aus dem Dezember 2008, als schwere Unruhen Griechenland erschütterten, nachdem ein Jugendlicher von Polizisten erschossen wurde. Damals diente Griechenland – das Land mit dem nach Portugal zweitniedrigsten Lohnniveau in der Eurozone – noch nicht als kollektiver Sündenbock der veröffentlichten Meinung in Deutschland. Es ist schlicht absurd, hier eine auf Kosten deutscher Steuerzahler ein Lotterleben führende Bevölkerung halluzinieren zu wollen.

Bei der gegen Griechenland losgetretenen Kampagne sind neoliberale und nationalistische Demagogen bemüht, die Hoheit über den Stammtischen zu erringen. Hierbei sollen Sündenböcke präsentiert werden, die von den wahren Ursachen der jüngsten Etappe der kapitalistischen Krise ablenken sollen. Es ist nicht zufällig, wenn gerade die schärfsten neoliberalen Einpeitscher – wie Hans-Werner Sinn oder Thilo Sarrazin – sich nun auch am lautesten über die „faulen Griechen“ empören.

Die aggressive, exportorientierte Ausrichtung der deutschen Industrie ist sowohl für die schleichende Verelendung breiter Bevölkerungsschichten in Deutschland wie auch für die griechische Defizitbildung verantwortlich. Diese expansive Ausrichtung ist aber kein ewiges Naturgesetz, sondern Produkt einer bestimmten Politik, die spätestens seit den Hartz-IV-Gesetzen unter Rot-Grün forciert wurde. Es sind die wichtigsten Propagandisten dieser aggressiven außenwirtschaftlichen Strategie, die sich nun am lautesten gegen die Opfer dieser Politik wenden – seien es nun griechische Arbeiter oder deutsche Arbeitslose.

Das perverseste Moment an dieser nationalistischen und demagogischen Kampagne, die von den Massenmedien und weiten Teilen der deutschen Politik getragen wird, bildet die Tatsache, dass ein Großteil der Opfer dieser Politik sich nun im nationalistischen Hass gegen die Griechen mit den politischen Kräften und gesellschaftlichen Klassen verbrüdert, die für Sozialraub und Lohnkahlschlag verantwortlich sind. Unter den circa 65% der Deutschen, die laut einer Umfrage jegliche Hilfen an Griechenland ablehnen , befinden sich auch viele Lohnabhängige, die Einkommenskürzungen oder Arbeitszeitverlängerung in den letzten Jahren hinnehmen mussten – oder auch viele Rentner und Arbeitslose.

In gewisser Weise werden bei der derzeitigen Kampagne genauso Neidreflexe gegenüber den Griechen geschürt, wie sie bei der Durchsetzung der Hartz-IV-Gesetze gegenüber den Arbeitslosen entflammt wurden. Letztendlich wurde in beiden Kampagnen die Wut der vom sozialen Kahlschlag betroffenen Menschen auf die schwächsten Mitglieder der deutschen Gesellschaft und der Eurozone gerichtet. Die Implementierung einer nationalistischen Kampagne ist für die Profiteure und Propagandisten dieser Politik äußerst verführerisch, liefert sie doch den verunsicherten Menschen konkrete handgreifliche Sündenböcke für die kommenden Spar-Grausamkeiten.

Griechenland ist nur das schwächste Glied einer Kette von Staaten, die durch eine ausartende Defizitbildung auf die Exportoffensive deutscher Unternehmen reagierten. Der europäische Währungsraum war charakterisiert durch den Exportvizeweltmeister Deutschland im Zentrum und die Defizitkonjunkturen Südeuropas in der Peripherie, die durch stetige Verschuldung die Exportüberschusse Deutschlands aufnahmen. Diese als Defizitkreislauf bezeichnete Wirtschaftsstruktur innerhalb der Eurozone ist längerfristig selbstverständlich nicht aufrecht zu erhalten – Deutschland wird sich nicht dauerhaft „aus der Krise exportieren“ können.

Defizitkonjunktur als globaler Wirtschaftsmotor

Dabei ist dieser Defizitkreislauf keineswegs einzigartig oder gar der größte seiner Art. Die Weltwirtschaftskrise tritt vor allem als eine Schuldenkrise in Erscheinung. Auch in Osteuropa erblühte bis zum Ausbruch der Weltwirtschaftskrise eine Defizitkonjunktur. Westliche Banken haben sich mit insgesamt 1.500 Milliarden US-Dollar (ca. 1.150 Milliarden Euro) zwischen Baltikum und Schwarzmeer engagiert. Diese riesigen Kreditbeträge fungierten ebenfalls als eine Art Brennstoff, der den Konjunkturmotor in Osteuropa am Laufen hielt. Der Aufprall in der Rezession fiel bekanntlich in Osteuropa umso härter aus.

Griechenland ist bei Weitem nicht das erste Opfer dieser Krise der Staatsfinanzen. Schon bei Krisenausbruch mussten etliche Länder Osteuropas durch Interventionen des Internationalen Währungsfonds und der Weltbank vor dem Staatsbankrott bewahrt werden. Dabei ist die Tendenz erkennbar, dass sich der Krisenprozess von der Peripherie ins Zentrum des kapitalistischen Weltsystems frisst. Die Einschläge kommen sozusagen immer näher. Mit Griechenland steht erstmals ein Land der Eurozone am Abgrund.

Diese Grafik gibt die Gesamtverschuldung etlicher Volkswirtschaften wieder. Die Verbindlichkeiten werden hier nach Sektoren aufgeschlüsselt und in Prozent des Bruttoinlandsprodukts angegeben. Quelle: http://www.mintme.com.

Grafik: TP

Das Potenzial für eine weitere Eskalation der nun als Schuldenkrise sich manifestierenden Systemkrise des kapitalistischen Systems ist jedenfalls enorm. Wie aus der obigen Grafik ersichtlich wird, sind etliche Industrienationen mit mehr als 300% ihrer jährlichen Wirtschaftsleistung verschuldet. Auch wenn einige der Angaben in der obigen Grafik, vor allem in Bezug auf die USA, veraltet sind, visualisiert diese doch die ökonomische Funktion von Schuldenbildung sehr gut. Im Endeffekt ist es egal, ob der Staat, die private Wirtschaft oder die Konsumenten sich verschulden: Gemeinhin stimuliert diese kreditgenerierte Nachfrage die Konjunktur und führt zu weiterem Wirtschaftswachstum. Ob nun der amerikanische Staat neue Marschflugkörper ordert, in Spanien zur Spekulationszwecken neue Ferienhäuser gebaut oder in Osteuropa Konsumentenkredite vergeben werden: All diese Aktionen generieren Nachfrage und beleben die entsprechenden Industriezweige.

Die relativ gute globale Wirtschaftsentwicklung der letzten Jahrzehnte wurde größtenteils durch diese Verschuldungsprozesse ermöglicht. Die Ausweitung dieser kreditfinanzierten Massennachfrage ging einher mit der Expansion des Finanzsektors in etlichen Industriestaaten. Diese Nachfrage wurde gerade vom Finanzsektor erst generiert, für den die Kreditvergabe die wichtigste „Ware“ darstellt, die er feilbieten kann! Die Ausweitung der Verschuldung kommt für die Finanzinstitute einer Expansion ihrer Märkte gleich. Die wild wuchernden Finanzmärkte ließen somit nicht nur etliche Spekulationsblasen aufsteigen, sondern seit den achtziger Jahren vermittels exzessiver Kreditvergabe ihre eigenen Märkte expandieren. Nach den Ursachen der gegenwärtigen Wirtschaftskrise befragt, benannte auch der Nobelpreisträger Paul Krugman die ausartende Kreditvergabe als den wichtigsten Faktor:

Nun, ich wusste zwar, dass wir in Amerika gewaltige Probleme haben, etwa auf dem Immobilienmarkt mit seinen Billionen-Verlusten. Doch dann wurde klar, dass es sich um eine globale Kreditblase handelte, von den USA bis nach Europa.

Paul Krugman

Im Zentrum dieses eigentlich seit Jahrzehnten betriebenen schuldenfinanzierten Perpetuum Mobile standen die Vereinigten Staaten. Aufgrund der Größe ihrer Volkswirtschaft spielt die exzessive Defizitkonjunktur in den USA global eine zentrale Rolle. Dort erreichte die Gesamtverschuldung im März 2008 mehr als 350% des Bruttosozialprodukts.

Weltweite Verschuldung der Vereinigten Staaten (Staat, Konsumenten, Privatwirtschaft) in Relation zum Bruttoinlandsprodukt. Quelle: http://www.marketoracle.co.uk. Grafik: TP

Inzwischen ist auch diese Grafik überholt, da die Gesamtverschuldung der USA bei circa 390% des BIP liegen dürfte. Deutlich ist zu erkennen, wie die Schuldenaufnahme in den 80er Jahren rasch ansteigt und inzwischen sogar das Niveau der Weltwirtschaftskrise der 30er Jahre überschritten hat. Dies ist ein historisch einmaliges Verschuldungsniveau. Diese beispiellose Defizitkonjunktur in den Vereinigten Staaten fungierte als die wichtigste globale Konjunkturlokomotive der vergangenen Jahre. Ähnlich wie Griechenland oder Spanien bildeten die USA ein Handelsdefizit aus, das aber eine gigantische Dimension erreichte:

Grafik: wirtschaftquerschuss.blogspot.com

Auf dem Höhepunkt ihrer Defizitkonjunktur verzeichneten die Vereinigten Staaten ein Handelsdefizit von nahezu 900 Milliarden US-Dollar. Die USA glichen also einem schwarzen Loch der Weltwirtschaft, das durch sein Handelsdefizit einen Großteil der Überschussproduktion der Welt aufnahm und somit stabilisierend auf das gesamte kapitalistische Weltsystem wirkte. Bei diesen Dimensionen verblassen selbst die ökonomischen Ungleichgewichte zwischen Deutschland und den verschuldeten südlichen Ländern der Eurozone. Auf dem Grund dieser historisch beispiellosen Verschuldungsquote der Vereinigten Staaten – auf diesem „Ground Zero“ der globalen Defizitkonjunktur – baut sich ein enormes globales Krisenpotential auf, wie unlängst auch der Krisenprophet Nouriel Roubini bemerkte:

Heute machen sich die Märkte Sorgen um Griechenland, aber Griechenland ist nur die Spitze des Eisbergs, der Kanarienvogel in der Kohlemine, einer breiteren Palette an fiskalischen Problemen. … Schließlich werden auch die fiskalischen Probleme der USA in den Vordergrund rücken … Das Risiko, dass in den nächsten zwei oder drei Jahren in den USA etwas Ernstes passiert, ist erheblich.

Nouriel Roubini

Verstaatlichung der Defizitkonjunktur

Was passierte, als dieser schuldenfinanzierte Turmbau zu Babel auf den Finanzmärkten zusammenbrach? Sobald die Finanzmärkte nach der Pleite von Lehman Brothers in Schockstarre übergingen und global die Kreditvergabe einbrach, wandelte sich die Finanzkrise in eine Wirtschaftskrise.

Grafik: wirtschaftquerschuss.blogspot.com

Die obige Grafik stellt den gewaltigen Einbruch der Industrieproduktion der Eurozone im Jahr 2009 dar, die im Jahresvergleich um bis zu 20% schrumpfte. Der Zusammenbruch des kreditfinanzierten Schneeballsystems ließ die Nachfrage einbrechen, die Industrieproduktion kollabierte und dies hatte folglich auch die ersten massenhaften Entlassungen von Arbeitskräften zur Folge – vor allem in Spanien, wo die Arbeitslosenquote inzwischen die 20% Hürde überschritten hat.

Die Reaktion der kapitalistischen Krisenpolitik auf diesen Einbruch bestand zumeist in einer Verstaatlichung dieser Defizitkonjunktur, indem die meisten Industriestaaten enorme Konjunkturpakete auflegten. Billionen Dollar und Euro wurden überdies in die „Stabilisierung der Finanzmärkte“ gepumpt.

Globale Verteilung der Aufwendungen bei Konjunkturprogrammen. Quelle: IfW. Grafik: TP

Die staatlichen Konjunkturprogramme erreichen auf globaler Ebene tatsächlich enorme Dimensionen. Das Kieler Institut für Weltwirtschaft (IfW) beziffert den weltweiten Umfang der staatlichen Konjunkturhilfen auf rund drei Billionen US-Dollar. Dieser gigantische staatliche Nachfrageschub entspricht laut IfW ca. 4,7% des Welteinkommens. Es ist somit klar, dass hier im globalen Maßstab eine „Verstaatlichung“ der vormals durch private Verschuldung betriebenen globalen Defizitkonjunktur stattgefunden hat.

Diese staatlichen Konjunkturprogramme können aber nicht in alle Ewigkeit fortgesetzt werden. Die 4,7% des Welteinkommens umfassenden Konjunkturpakete entsprechen auch einer staatlichen Verschuldung von 4,7% des Welteinkommens. Hinzu müssen noch die teilweise weitaus höheren Kosten zur Stabilisierung des Weltfinanzsystems addiert werden, die im Gefolge der Finanzkrise auf die Steuerzahler zukommen. Griechenland brach somit – aufgrund der oben ausgeführten Ursachen – schlicht als erster Staat der Eurozone unter dieser permanent zunehmenden Schuldenlast zusammen.

Immerhin müsste jetzt klar geworden sein, wieso die Weltwirtschaftskrise bisher den eingangs angesprochenen Formwandel durchmachte, also wieso der Krisenprozess zuerst als eine Finanzkrise auftrat, um danach in einen Wirtschaftseinbruch überzugehen, der schließlich von der gegenwärtigen Krise der Staatsfinanzen abgelöst wird: „Vater Staat“ sprang mit seinen Konjunkturprogrammen schlicht in die Bresche, als die durch die Finanzmärkte organisierte Defizitkonjunktur zusammenbrach.

Diese Entwicklung lässt sich auch gut an der Explosion der Staatsverschuldung in den Vereinigten Staaten belegen, die den größten potentiellen Krisenfaktor für das gesamte kapitalistische Weltsystem darstellt:

Grafik: wirtschaftquerschuss.blogspot.com

Angesichts dieser Verschuldungsdynamik stellt die griechische Schuldenkrise tatsächlich nur die „Spitze eines Eisberges“ dar.

Kapitalistische Selbstzerstörung

Die Umrisse der globalen Handelsstruktur dürften sich nun abzeichnen, die tatsächlich von Defizitkreisläufen gekennzeichnet war. Exportorientierte Volkswirtschaften führen ihre Produktionsüberschüsse in sich immer weiter verschuldende Zielländer aus. Diese Defizitkreisläufe nahmen bis zum Krisenausbruch an Intensität zu – in den USA, Südeuropa, Großbritannien, Osteuropa und in Griechenland. Hierbei handelte es sich – vor allem im Fall der USA – um einen langfristigen, jahrzehntelangen Prozess. Wie dargelegt, funktionierten diese Defizitkreisläufe nur aufgrund einer stetig zunehmenden Verschuldung in den Ländern, welche die Überschüsse der exportorientierten Volkswirtschaften aufnahmen.

Die Preisfrage lautet nun: Wieso kann sich das kapitalistische Wirtschaftssystem ohne Verschuldung nicht mehr reproduzieren? Sobald die – private oder staatliche – schuldengenerierte Nachfrage wegbricht, setzt eine sich selbst verstärkende Abwärtsspirale ein, in der Überproduktion zu Massenentlassungen führt, die wiederum die Nachfrage senken und weitere Entlassungswellen nach sich ziehen. Der Kapitalismus scheint nur noch „auf Pump“ zu funktionieren (ob nun die Schuldenmacherei staatlich oder privat betrieben wird, ist in dieser Hinsicht einerlei).

Wir müssen uns also fragen, wann diese Dynamik eigentlich an Fahrt aufnahm. Wie aus der Grafik Nr. 13 (Gesamtverschuldung USA in Relation zum BIP) ersichtlich wird, setzte dieser Prozess der Schuldenexplosion zeitgleich mit der Epoche des finanzmarktgetriebenen Neoliberalismus in den 80er Jahren ein.

Der Neoliberalismus selber konnte sich nur deswegen global durchsetzen, weil er einen scheinbaren Ausweg aus der fundamentalen Wirtschaftskrise – der sogenannten Stagflation – in den 70er Jahren zu bieten schien. Mit zunehmender Inflation, rasch ansteigender Arbeitslosigkeit und sinkendem Wirtschaftswachstum endete in den frühen siebziger Jahren das Goldene Zeitalter des Kapitalismus, in dem seit Ende des Zweiten Weltkrieges in nahezu allen Industrienationen hohe Wachstumsraten und nahezu Vollbeschäftigung erreicht werden konnten.

Diese mit Inflation, zunehmender Arbeitslosigkeit und stagnierendem Wirtschaftswachstum einhergehende Krise der 70er Jahre hatte ihre Ursachen in der Erschöpfung der damals vorherrschenden Wirtschaftsstruktur, die auf massenhafter und hocheffizienter Anwendung von Arbeitskraft in der Industrie (Taylor-System) und dem Fahrzeugbau als ökonomischem Leitsektor beruhte.

Zum einen erfuhren die neuen – größtenteils erst nach dem Zweiten Weltkrieg entstandenen – Märkte erstmals eine gewisse Sättigung, sodass die Konkurrenz zwischen den einzelnen Unternehmen sich verschärfte. Andererseits führte beständig zunehmende Automatisierung in der Produktion erstmals dazu, dass neue Produktionszweige nicht mehr die durch Rationalisierung überflüssig gewordenen Arbeitskräfte wieder aufnehmen konnten. Neben besagter Stagflation setzte folglich in den Siebzigern der kapitalistische Super-Gau ein, als die Profitrate massiv einbrach:

Profitrate (Kapitalrentabilität) in den Vereinigten Staaten, 1929-2003.

Grafik: http://www.glovesoff.org

Eine ähnliche Entwicklung der Profitrate in dem verarbeitenden Gewerbe der USA ermittelt übrigens auch der amerikanische Ökonom Robert Brenner[1]. Bekanntlich bildet nicht die Befriedigung von Bedürfnissen den letzten Zweck der kapitalistischen Wirtschaftsweise, sondern eine möglichst hohe „Verzinsung“ des investierten Kapitals. Solange die im deutschen Sprachgebrauch gerne als Kapitalrentabilität bezeichnete Erwirtschaftung von Profiten auf einem hohen Niveau verbleibt, reproduziert sich das System auch bei zunehmender Verelendung oder steigender Massenarbeitslosigkeit stabil.

Erst aufgrund der in den USA fallenden Profitrate konnte sich der Neoliberalismus durchsetzen – und dies tat er, weil er schlicht das Problem durch eine Stagnation des Lohnniveaus löste:

Inflationsbereinigtes Lohnniveau und Produktivität in den USA, 1890-2007. Grafik: http://www.rdwolff.com/

Seit den siebziger Jahren stagnieren die realen Löhne in den USA, was zu der Erholung der Profitrate ab den achtziger Jahren maßgeblich beitrug. In der obigen Grafik wird ersichtlich, wie das Lohnniveau in den 80ern von der stürmischen Entwicklung der Produktivität abgekoppelt wird. Für gewöhnlich würde dies ja bedeuten, dass hierdurch eine Überproduktionskrise ausgelöst würde: Die Arbeiter wurden zwar immer produktiver, aber zugleich haben sie nicht mehr Geld zur Verfügung, um die immer größer werdende Menge an Waren zu konsumieren, die sie selber produzieren. Trotz stagnierender Löhne, höherer Produktivität und erneut steigender Profitraten fand genau dies nicht statt. Des Rätsels Lösung findet sich in den Finanzmärkten und der schuldenfinanzierten Defizitkonjunktur, die sie befeuerten:

Gesamtverschuldung (rot) und Bruttoinlandsprodukt (blau) der Vereinigten Staaten in Billionen US-Dollar. Grafik: wirtschaftquerschuss.blogspot.com

Es ist offensichtlich, dass zeitgleich mit der Entkopplung der Produktivität vom Lohnniveau auch eine Entkopplung des Schuldenniveaus von der Entwicklung des BIP in den USA stattfand. Die potentielle Überproduktionskrise, die aufgrund der steigenden Produktivität bei stagnierenden Löhnen eigentlich ausbrechen müsste, wurde einfach durch eine ausartende Verschuldung vertagt – bis 2007. Nach dieser langen Inkubationszeit gerät nun der jahrzehntelange Krisenprozess seit circa drei Jahren in ein manifestes Stadium. Je länger dieses globale schuldenfinanzierte Schneeballsystem aufrechterhalten wurde, desto stärker bildete sich die systemische, latente Überproduktionskrise aus.

Letztendlich ist der Kapitalismus schlicht zu produktiv für sich selbst geworden. Dieses System stößt an eine innere Schranke seiner Entwicklung. Die immer schneller um sich greifende Rationalisierung und Automatisierung führt dazu, dass immer mehr Waren in immer kürzerer Zeit durch immer weniger Arbeitskräfte hergestellt werden können. Neue Industriezweige wie die Mikroelektronik und die Informationstechnik beschleunigten diese Tendenz noch weiter. Diese neuen Technologien schufen weitaus weniger Arbeitsplätze, als durch deren gesamtwirtschaftliche Anwendung wegrationalisiert wurden.

Die kapitalistischen Volkswirtschaften entwickelten sich folglich in zwei verschiedene Richtungen, um dieser systemischen Überproduktionskrise zu begegnen: Sie verschuldeten sich, um die besagte Defizitkonjunktur auszubilden, wie Griechenland, Spanien oder die USA. Oder sie versuchen, die Widersprüche der spätkapitalistischen Produktionsweise zu „exportieren“, wie es Deutschland, China (gegenüber den USA), Südkorea oder Japan machen. Doch selbst der ehemalige „Exportweltmeister“ Deutschland durchlebte erhebliche Deindustrialisierungsschübe. Bezeichnend ist auch die Tendenz zur ökonomischen Stagnation, die sich in den letzten Jahrzehnten in allen Industrieländern verfestigt hat, die keine Defizitkonjunktur ausgebildet haben.

Entwicklung des deutschen BIP zwischen 1950 und 2004, inklusive der Durchschnittswerte pro Jahrzehnt. Quelle: Statistisches Bundesamt. Grafik: TP

Bezeichnenderweise scheinen alle Exportoffensiven der deutschen Industrie diese stagnative Entwicklung höchstens zu verlangsamen. Die Ausbildung eines gigantischen Finanzsektors und des korrespondierenden riesigen Schuldenbergs im globalen Maßstab könnte auch als eine Systemreaktion auf einen nicht mehr erfolgreich stattfindenden Strukturwandel in den führenden kapitalistischen Industrieländern aufgefasst werden. Schon immer gab es in der Geschichte des Kapitalismus einen Strukturwandel, bei dem alte Industrien verschwanden und neue hinzukamen, die wiederum Felder für Kapitalverwertung und Lohnarbeit eröffneten. Was passiert aber, wenn dieser Strukturwandel ins Stocken gerät? In dieser Hinsicht gleicht die heutige Krise durchaus der Krise von 1929:

Wir haben die Produktion so erfolgreich vorangetrieben, sodass wir vor dem Problem stehen, wie die Güter, die wir produzieren, zu konsumieren sind. Wir sind genötigt, die Produktionsmaschinerie zu verlangsamen. Wir wagen nicht, ihre latenten Möglichkeiten zu entwickeln. Unsere Fortschritte im Export waren so groß, aber die Bedingungen der Welt setzten diesem Fortschritt ihrer Grenzen.

John Rascob[2]

Diese Worte sprach der langjährige Vizechef von General Motors, John Rascob, im Jahre 1930. Bei allen Unterschieden in der Krisenpolitik zwischen den 30er Jahren und heute ist es gerade diese strukturelle Überproduktionskrise der warenproduzierenden Industrie, die letztendlich die Ursache beider Weltwirtschaftskrisen bildete und bildet. Damals zeichneten sich mit der Massenmotorisierung der Industrienationen bereits neue Industriezweige ab, die als Leitsektoren der Wirtschaft dienten.

Die totale (und totalitäre) Mobilisierung während des Gemetzels des Zweiten Weltkrieges führte gerade diese im „embryonalen Stadium“ befindlichen Sektoren der Industrie zum Durchbruch. Das „Goldene Zeitalter“ des Kapitalismus in den fünfziger und sechziger Jahren (in Deutschland als das „Wirtschaftswunder“ bezeichnet) wurde auf den Leichenbergen des Zweiten Weltkrieges errichtet. Heutzutage hingegen führten alle neu entstandenen Wirtschaftssektoren durch Rationalisierungsschübe gesamtwirtschaftlich zu immer weiterem Arbeitsplatzabbau in der Industrie.

Zusammenfassend lässt sich festhalten: die Krise ist nicht drei Jahre, sondern 40 Jahre alt. Die Ursachen der Krise sind nicht in den Finanzmärkten, sondern in der warenproduzierenden, realen Wirtschaft zu suchen. Die wild wuchernden Finanzmärkte haben nicht die warenproduzierende Industrie in den Abgrund gerissen, sondern diese bis zum Zusammenbruch der spekulativen Blasenbildung durch kreditfinanzierte Nachfrage überhaupt am Leben erhalten – so wie es nach Verstaatlichung dieser Defizitkonjunktur nun die Staaten tun.

Dem kapitalistischen System ist die – bewunderte wie gefürchtete – Dynamik eigen, seine Produktion beständig zu revolutionieren und mit permanenten Produktivitätsfortschritten sein eigenes ökonomisches Fundament zu untergraben. Es ist dieser objektive Krisenprozess der gesamten kapitalistischen Produktionsweise, der die Widersprüche zwischen einzelnen Gesellschaftsgruppen und Staaten zuspitzt und zur Eskalation treiben könnte. Da ist einerseits der Widerspruch zwischen Kapital und Arbeit: Die Unternehmen sind bemüht, die tendenziell fallende Profitrate durch Lohnkürzungen und Mehrarbeit der Lohnabhängigen zu sanieren – ein Paradebeispiel hierfür ist Hartz-IV.

Andererseits nehmen die Widersprüche zwischen Zentrum und Peripherie des kapitalistischen Weltsystems zu. Exportorientierte Staaten wie Deutschland bemühen sich, ihre Überschussproduktion in ökonomisch unterlegenen Staaten und Regionen abzusetzen, wodurch die Schuldenkrise Griechenlands wie auch der gesamten südlichen Peripherie der Eurozone (und weiter Teile Osteuropas!) maßgeblich ausgelöst wurde.

Zudem könnten militärisch potente Staaten versucht sein, ihren ökonomischen Abstieg mit militärischen Mitteln aufhalten zu wollen. Wie dieses Unterfangen nach Ausbruch der letzten Weltwirtschaftskrise von 1929 endete, ist hinlänglich bekannt. Die Suche nach handgreiflichen Sündenböcken hat nicht nur in Deutschland bereits begonnen.

Ich danke dem Blog wirtschaftquerschuss.blogspot.com, dem Ökonomen Richard Wolff und der Hans Böckler Stifung für die Erlaubnis zur Verwendung ihrer Grafiken.

Literaturangaben

[1] Robert Brenner, The economics of global turbulence, S. 304

[2] Winfried Wolf, „Sieben Krisen ein Crash“, S. 57